Rozliczanie kryptowalut w 2023 roku należy przeprowadzać zgodnie z obowiązującymi przepisami w ramach ustawy o podatku dochodowym. Określa ona zasady dotyczące rozliczania kryptowalut, które w ustawie znane są jako waluty wirtualne. Przepisy te dotyczą zarówno tradycyjnych kryptowalut takich jak Bitcoin (BTC), Ethereum (ETH), Polkadot (DOT) czy Cardano (ADA), jak i stablecoinów, takich jak Tether (USDT), USD Coin (USDC) czy Binance USD (BUSD).

Zatem jak rozliczać kryptowaluty w 2023 roku? Rozliczenie kryptowalut obejmuje wykazanie przychodów i kosztów związanych z obrotem kryptowalutami. W tym celu, wymagane jest przygotowanie dokumentacji podatkowej i na jej podstawie uzupełnienie deklaracji PIT za miniony rok podatkowy, czyli za okres od 1 stycznia 2022 do 31 grudnia 2022. Rozliczenie walut wirtualnych odbywa się przez złożenie wypełnionego formularza – zarówno tradycyjnie, jak i poprzez Twój e-PIT. Termin złożenia deklaracji podatkowej za rok 2022 upływa 2 maja 2023 roku.

Formularz składa się niezależnie od innych źródeł dochodu. Wykazuje się na nim zyski kapitałowe, w tym te poniesione z tytułu obrotu krypto aktywami. Co ważne, obowiązek złożenia deklaracji PIT-38 występuje również, gdy dokonywano wyłącznie zakupu. Daje to możliwość uznania poniesionych kosztów na zakup kryptowalut w przyszłych latach, co pozwoli obniżyć podatek.

6a. W zeznaniu (…) podatnik wykazuje koszty uzyskania przychodów (…), także wtedy, gdy w roku podatkowym nie uzyskał przychodów z odpłatnego zbycia walut wirtualnych.

Ustawa o podatku dochodowym od osób fizycznych

Do kiedy PIT-38 za kryptowaluty?

Co do zasady, deklaracje podatkowe za poprzedni rok składa się do końca kwietnia. Jednakże, w przypadku, gdy 30 kwietnia wypada w dzień wolny, termin przesuwany jest na kolejny dzień roboczy. Deklarację PIT-38 za 2022 rok z tytułu obrotu kryptowalutami należy zatem składać do 2 maja 2023 roku.

Kto powinien złożyć PIT za kryptowaluty?

Wykazanie w deklaracji podatkowej przychodów i kosztów związanych z kryptowalutami powinny dokonać osoby, które dokonały odpłatnego zbycia walut wirtualnych. Ma to miejsce, gdy:

- kupiono kryptowaluty za złotówki lub walutę obcą (niezależnie od tego, czy w tym samym roku sprzedały)

- sprzedano kryptowaluty za złotówki lub walutę obcą

- uregulowano płatność za towar lub usługę za pomocą kryptowalut

- zamieniono kryptowaluty na prawo majątkowe

Uzupełniania formularza podatkowego nie muszą dokonywać osoby, które:

- wymieniły jedną kryptowalutę na inną

- handlowały na rynku z użyciem stable-coinów

Najczęstsze pytania dotyczące rozliczeń kryptowalut

Poniżej szczegółowo opisujemy najważniejsze zagadnienia dotyczące rozliczeń kryptowalut.

- Do kiedy PIT-38 za kryptowaluty?

- Kto powinien złożyć PIT za kryptowaluty?

- W 2022 roku kupiłem kryptowaluty, ale ich nie sprzedałem. Czy muszę się rozliczać?

- Jak długo mogę odliczyć nadwyżkę kosztów?

- Czy muszę rozliczać się, jeśli w poprzednim roku handlowałem wyłącznie na rynkach krypto-krypto?

- Czy wymiany krypto-krypto też należy dokumentować?

- Jak rozliczyć operacje z karty Binance Card?

- Czy muszę rozliczać się z straty na kryptowalutach?

- Czy powinienem dołączać dokumentację do PIT?

- Czy nie wystarczy wpisać do formularza PIT kwoty przelewów na giełdę i z giełdy?

- Ile podatku należy zapłacić z zysków?

- Jak uwzględnić koszty nabycia kryptowalut z poprzednich lat?

- Jak wypełnić PIT-38 dla kryptowalut

W 2022 roku kupiłem kryptowaluty, ale ich nie sprzedałem. Czy muszę się rozliczać?

Tak. W przypadku, gdy w 2022 roku dokonałeś zakupu kryptowalut, jednak ich nie sprzedałeś, wciąż musisz uwzględnić zakup jako koszt w swoim rozliczeniu podatkowym. W przyszłości pozwoli to na odliczenie kosztów w przypadku uzyskania przychodów z kryptowalut.

Jak długo mogę odliczyć nadwyżkę kosztów?

Nie ma ograniczenia czasowego, jeżeli chodzi o możliwość odliczenia nadwyżki kosztów. Jeśli w poprzednich latach wykazałeś nadwyżkę kosztów, a w kolejnym roku sprzedałeś swoje kryptowaluty, nadwyżkę kosztów można nadal wykorzystać. Ważne jest jednak, aby wskazać odpowiednie koszty, pamiętając o tym, że obowiązek ujęcia kosztów podczas kupna walut wirtualnych powstaje w roku, w którym dokonano zakupu. Istotne jest również, że koszty nabycie kryptowalut muszą być odpowiednio udokumentowane.

Czy muszę rozliczać się, jeśli w poprzednim roku handlowałem wyłącznie na rynkach krypto-krypto?

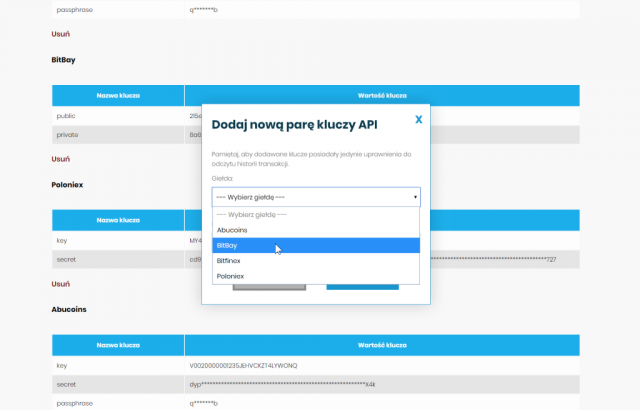

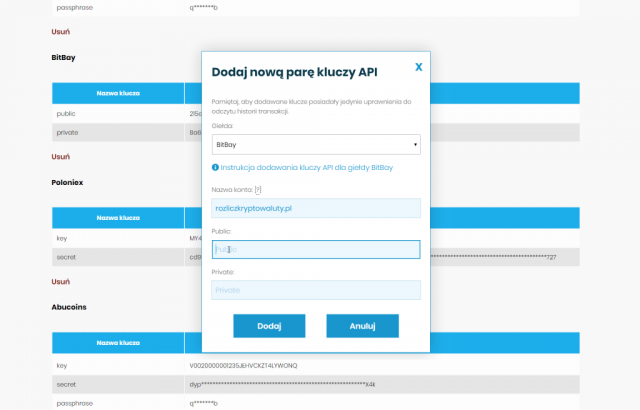

Nie ma konieczności rozliczania się, jeśli w danym roku dokonywano wyłącznie wymiany między różnymi kryptowalutami, bez korzystania z walut obcych. Do wymian krypto-krypto zaliczamy również stablecoiny. Warto jednak zachować dokumentację takich operacji, aby w przyszłości móc wykazać ich pochodzenie, np. w przypadku sprzedaży kryptowalut za waluty fiducjarne. Aplikacja do wspomagania rozliczeń z kryptowalut może pomóc w tworzeniu takiej dokumentacji.

Czy wymiany krypto-krypto też należy dokumentować?

Choć wymiany krypto-krypto są neutralne podatkowo, to takie transakcje również warto udokumentować. Dokumentacja podatkowa obejmująca tego typu operacje pozwoli uniknąć niejasności w zakresie źródła pochodzenia sprzedawanych aktywów. Możemy mieć bowiem sytuację, w której nabyliśmy bitcoiny za złotówki, a po pewnym czasie sprzedaliśmy 4-krotnie więcej bitcoinów. W takiej sytuacji brak udokumentowanej historii wymian krypto-krypto może rodzić nieścisłości w zakresie sprzedawanych aktywów. Udokumentowanie tego typu transakcji daje możliwość lepszego zrozumienia zmian w posiadanych krypto aktywach.

Jak rozliczyć operacje z karty Binance Card?

Podczas korzystania z karty Binance należy pamiętać, że w rzeczywistości sprzedawca nie otrzymuje kryptowalut, lecz ekwiwalent w walucie fiat. W momencie dokonywania płatności kartą, Binance sprzedaje nasze kryptowaluty za Euro. Zatem konieczne jest uwzględnienie odpowiedniego przeliczenia kursu z EUR na PLN, co może stanowić problem podczas rozliczeń podatkowych – szczególnie przy dużej ilości takich transakcji. Każdą operację z karty Binance Card należy przeliczyć po kursie NBP z poprzedniego dnia roboczego, względem którego transakcja została dokonana. Ten proces znacząco ułatwia aplikacja do automatyzacji rozliczeń kryptowalutowych, która wygeneruje raport podatkowy z uwzględnieniem właściwej wartości, uwzględniając odpowiedni kurs waluty obcej.

Podobna sytuacja dotyczy również innych krypto platform oferujących rozwiązania kartowe, takich jak Nexo Card, Coinbase Card czy Crypto.com.

Czy muszę rozliczać się z straty na kryptowalutach?

W przypadku kryptowalut nie mówimy o stracie, ale o nadwyżce kosztów. Jest to różnica względem np. rozliczania zysków z obrotu akcjami, gdzie koszt uwzględniamy dopiero przy sprzedaży. W przypadku kryptowalut koszty ponosimy już w momencie ich nabycia. Nadwyżka kosztów powinna być uwzględniona w zeznaniu podatkowym. Pozwoli to uwzględnić w kolejnych latach, obniżając w ten sposób potencjalny dochód i wysokość należnego podatku.

Czy powinienem dołączać dokumentację do PIT?

Nie trzeba dołączać dokumentacji do złożonego zeznania PIT. Warto jednak posiadać szczegółową dokumentację związana z historią transakcji z kryptowalutami i tokenami. Wymóg ten wynika bezpośrednio z ustawy i dotyczy wydatków, które mogą stanowić koszt.

14. Koszty uzyskania przychodów z tytułu odpłatnego zbycia waluty

wirtualnej stanowią udokumentowane wydatki bezpośrednio poniesione na

nabycie waluty wirtualnej oraz koszty związane ze zbyciem waluty wirtualnej,

w tym udokumentowane wydatki poniesione na rzecz podmiotów, o których

mowa w art. 2 ust. 1 pkt 12 ustawy o przeciwdziałaniu praniu pieniędzy oraz

finansowaniu terroryzmu.

Ustawa o podatku dochodowym od osób fizycznych

Dokumentacja podatkowa pozwala wykazać podstawę obliczenia wartości przychodów i kosztów.

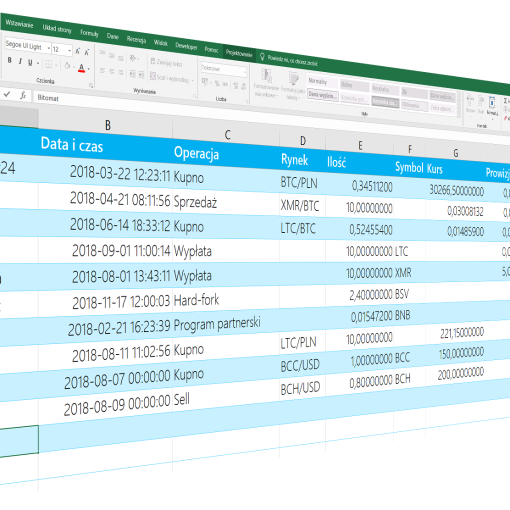

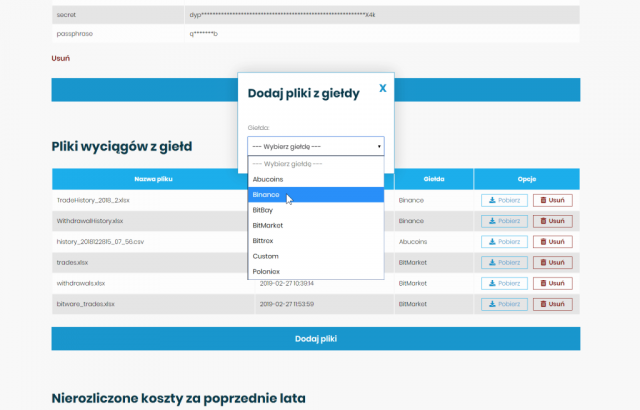

Nasza platforma automatycznie tworzy taką dokumentację, zestawiając operacje z różnych giełd i wskazując transakcje generujące zdarzenia podatkowe w czytelnej formie w ramach raportu podatkowego.

Czy nie wystarczy wpisać do formularza PIT kwoty przelewów na giełdę i z giełdy?

Wpłaty i wypłaty środków z giełdy nie są zdarzeniami podatkowymi. Do kosztów i przychodów można zaliczyć jedynie zakup i sprzedaż kryptowalut na giełdzie. Różnica pomiędzy wpłatami i wypłatami z giełd nie jest wystarczająca do określenia wysokości kosztów i przychodów za dany rok.

Ile podatku należy zapłacić z zysków?

Zyski z kryptowalut podlegają opodatkowaniu podatkiem od zysków kapitałowych w wysokości 19%.

W przypadku, gdy dochody z te przekroczą kwotę 1 miliona złotych w roku podatkowym, konieczne jest również odprowadzenie 4% daniny solidarnościowej.

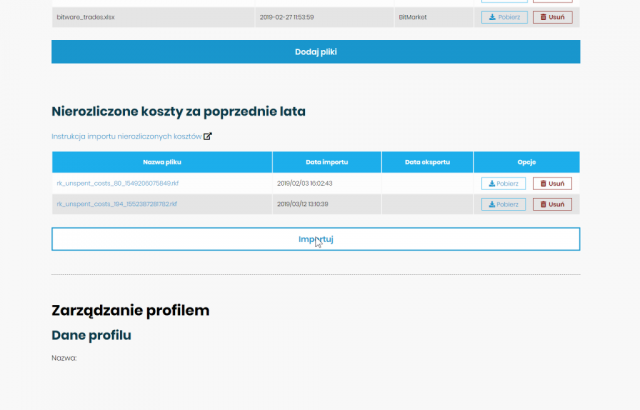

Jak uwzględnić koszty nabycia kryptowalut z poprzednich lat?

Kwotę należy znaleźć w poprzedniej deklaracji w polu Koszty uzyskania przychodów, które nie zostały potrącone w roku podatkowym.

Kwotę wykazujemy w polu Koszty uzyskania przychodów poniesione w latach ubiegłych i niepotrącone w poprzednim roku podatkowym.

Jak wypełnić PIT-38 dla kryptowalut

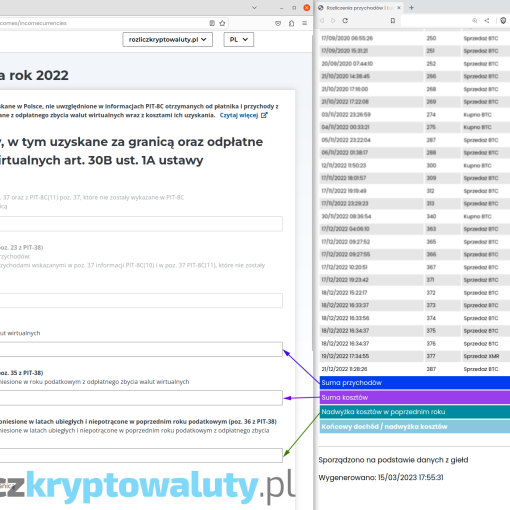

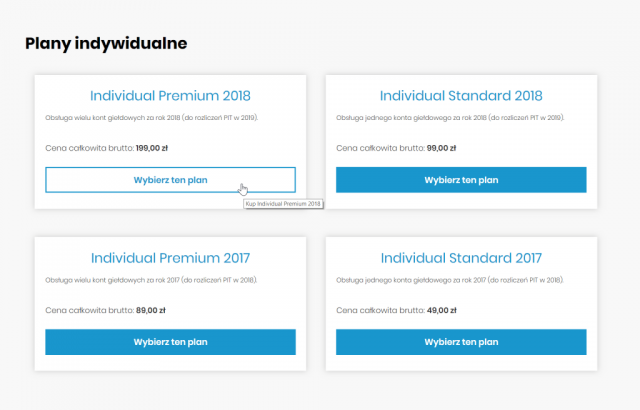

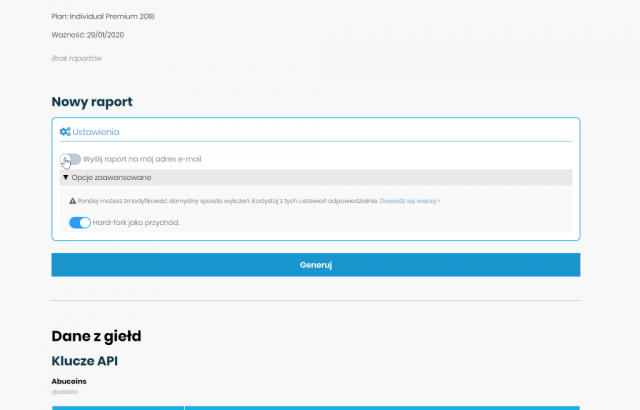

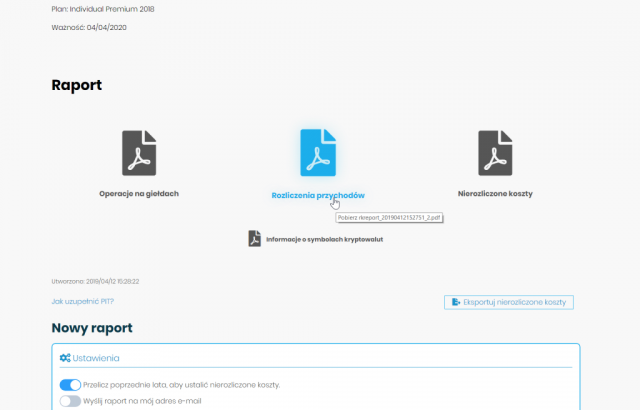

Raport podatkowy z obrotu kryptowalutami uzyskany w systemie rozliczkryptowaluty.pl umożliwia łatwe uzupełnienie formularza PIT-38.

Po zaimportowaniu transakcji do aplikacji, należy wygenerować raport, a następnie uzupełnić deklarację podatkową na jego podstawie. W formularzu PIT-38 w części Odpłatne zbycie walut wirtualnych w kolumnie Przychód, wpisujemy widoczną w podsumowaniu tabeli raportu podatkowego Suma przychodów, a w polu Koszty wpisujemy kwotę widoczną w raporcie jako Suma kosztów.

Jeżeli w poprzednich latach podatkowych wykazaliśmy nadwyżkę kosztów, to wówczas wpisujemy ją do pola Koszty uzyskania przychodów, które nie zostały potrącone w roku podatkowym. Dochód wyliczany jest jako dodatnia różnica pomiędzy wartością przychodu, a kosztami (w tym z poprzednich lat).

Jeżeli ta różnica jest ujemna, to będzie ona stanowić nadwyżkę kosztów, możliwą do uwzględnienia w kolenych latach.

Polecamy sprawdzić zakładkę Pomoc, gdzie można znaleźć więcej informacji dotyczących rozliczania kryptowalut w Polsce.